PIT-28 za rok 2025 dla ryczałtowców - rozliczenie najmu i działalności gospodarczej

Osoby fizyczne, które w 2025 r. uzyskały przychody objęte ryczałtem od przychodów ewidencjonowanych składają w 2026 r. PIT 28 (najem oraz działalność gospodarcza) lub PIT 28S (przedsiębiorstwa w spadku).

Jakie są stawki ryczałtu od przychodów ewidencjonowanych?

Jakie są załączniki do PIT 28 za 2025 rok?

Jakie są ulgi i odliczenia w PIT 28?

Jaki jest termin, miejsce i sposób złożenia zeznania PIT 28 za 2025 rok?

Jaki wzór formularza PIT 28 obowiązuje w 2026 roku?

Zasady opodatkowania ryczałtem od przychodów ewidencjonowanych oraz rozliczeń rocznych określają przepisy ustawy z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizycznych. Zgodnie z przepisami tej ustawy podatnicy rozliczający przychody w formie ryczałtu od przychodów ewidencjonowanych są obowiązani złożyć zeznanie roczne na formularzu PIT-28.

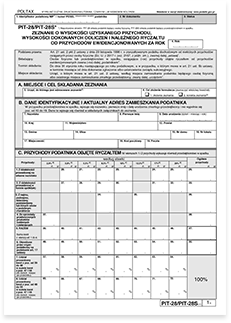

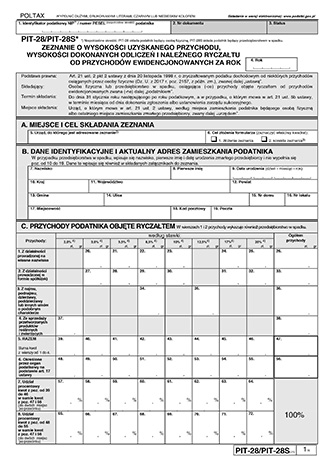

W zależności od sytuacji podatnika, ryczałtowiec jest zobowiązany do wyboru odpowiedniego wzoru formularza PIT-28 lub PIT-28S. PIT-28 składa podatnik będący osobą fizyczną osiągający przychody z najmu prywatnego lub działalności gospodarczej opodatkowanej w formie ryczałtu od przychodów ewidencjonowanych. Z kolei PIT-28S składa podatnik będący przedsiębiorstwem w spadku.

Wzory formularzy obowiązujące względem przychodów osiągniętych od 1 stycznia 2025 roku dostosowane są do zmian wprowadzonych poprzez ustawę o podatku dochodowym od osób fizycznych oraz o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

W rozliczeniu ryczałtu od przychodów ewidencjonowanych w 2026 r. (za rok podatkowy 2025) obowiązują druki:

- PIT-28 (27),

- PIT-28S (26).

W formularzach o podanych wersjach uwzględniono wszelkie zmiany dotyczące uzyskania przychodów z tytułu najmu, podnajmu, dzierżawy, poddzierżawy albo innych umów o podobnym charakterze, które zawierane są poza działalnością gospodarczą, dla których wprowadzono 12,5% stawkę ryczałtu po przekroczeniu limitu 100 tys. zł przychodu (do 100 tys. można korzystać ze stawki 8,5%). Aktualna wersja druku PIT 28 obejmuje również mozliwość preferencyjnego rozliczenia najmu prywatnego małżonków (stawka 8,5% do 100 000 zł przychodu)

Jakie są stawki ryczałtu od przychodów ewidencjonowanych?

W którym miejscu wykazuje się przychody wg danej stawki ryczałtu?

Do przychodów uzyskanych w 2025 roku wskazuje się konkretną stawkę ryczałtu w części D formularza PIT 28 lub części C - w druku PIT 28S.

Jakie stawki ryczałtu obowiązują w PIT 28 / PIT 28S za 2025 rok?

Rozliczenie PIT 28 za 2025 r. (PIT 28S) przewiduje różne stawki ryczałtu. Ich wartość stawek zależy od rodzaju wykonywanej działalności bądź wysokości przychodów pochodzących z najmu prywatnego.

Stawki ryczałtu od przychodów ewidencjonowanych określone są w art. 12 ust. 1 ustawy z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, z późniejszymi zmianami. Obecnie wynoszą od 2% do 17% (2%, 3%, 5,5%, 8,5%, 10%, 12%, 12,5%, 14%, 15%, 17%).

W szczególnych przypadkach (np. w sytuacji, gdy podatnik nie prowadził ewidencji) wysokość ryczałtu określana jest przez organ podatkowy i wtedy przychody opodatkowane według stawki określonej na podstawie art. 17 ustawy należy wpisać w odpowiedniej pozycji deklaracji.

Jakie są załączniki do PIT 28 za 2025 rok?

Dla kogo PIT-28A?

W rozliczeniu za 2025 r. nie istnieje możliwość dołączania PIT-28/A do formularza PIT-28 sporządzonego w związku z rozliczeniem działalności prowadzonej na własne nazwisko oraz z najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze. Wszystkie informacje niezbędne dla organów podatkowych, zawarte na PIT-28/A pobierane są z rejestru CEiDG oraz zawarte sa w deklaracji PIT-28.

Dla kogo PIT-28B?

Podatnicy, którzy obliczają podatek w formie ryczałtu od przychodów ewidencjonowanych z pozarolniczej działalności gospodarczej prowadzonej w formie spółki cywilnej lub spółki jawnej muszą dołączyć informację PIT-28/B. Załącznik informuje o wysokości przychodów podatnika z działalności prowadzonej w formie spółki (spółek) osób fizycznych.

Dla kogo PIT/O, PIT/D i PIT-2K?

Podatnik, który korzysta z przysługujących mu odliczeń od przychodów, w zależności od rodzaju odliczanych wydatków, załącza do zeznania PIT 28:

- PIT/O składają osoby stosujące odliczenia od przychodu i podatku,

- PIT/D składają osoby odliczające wydatki mieszkaniowe,

- PIT-2K składają osoby chcące przekazać urzędowi skarbowemu oświadczenie o wysokości wydatków związanych z inwestycją służącą zaspokojeniu potrzeb mieszkaniowych (PIT-2K składa się tylko w związku z rozpoczęciem rozliczania ulgi odsetkowej, a w latach kolejnych ulga jest wykazywana w PIT/D).

Jakie są ulgi i odliczenia w PIT-28?

Rozliczając przychody w formie ryczałtu od przychodów ewidencjonowanych podatnik nie może odliczać kosztów uzyskania przychodów. Ryczałtowiec natomiast ma prawo skorzystać z większości odliczeń przewidzianych w ustawie o PIT.

Mimo rozbudowanej listy odliczeń przysługujących podatnikom rozliczającym się ryczałtem, składając PIT-28 2025 nie ma możliwości uwzględnienia ulgi na dziecko (ulga prorodzinna).

W części E formularza PIT-28 (27) można wykazać ulgi podlegające odliczeniu od przychodów, jeżeli nie zostały one odliczone od dochodu na podstawie ustawy o podatku dochodowym od osób fizycznych, takie jak:

- straty z lat ubiegłych;

- składki na ubezpieczenie społeczne;

- wydatki mieszkaniowe (ulga odsetkowa, odliczenia mieszkaniowe);

- wydatki na nabycie terminala płatniczego(ulga na terminal);

- 50% wartości uiszczonych składek zdrowotnych (odliczenie składki zdrowotnej;

- odliczenia od przychodów wykazane części B. załącznika PIT-O, w szczególności:

- darowizny na cele pożytku publicznego i kultu religijnego, krwiodawstwa, kształcenia zawodowego, odbudowy Pałacu Saskiego, Pałacu Bruhla oraz kamienic przy ul. Królewskiej w Warszawie,

- wydatki na cele rehabilitacyjne oraz wydatki na leki i związane z ułatwieniem wykonywania czynności życiowych (ulga na leki, ulga rehabilitacyjna),

- zwrot nienależnie pobranych świadczeń,

- wydatki z tytułu użytkowania sieci Internet (ulga na internet),

- wpłaty na IKZE (ulga na IKZE),

- wydatki na przedsięwzięcie termomodernizacyjne (ulga termomodernizacyjna),

- wydatki poniesione na nabycie lub objęcie udziałów/akcji (ulga na ASI),

- wpłaty na składki członkowskie na związki zawodowe (ulga na składki zawodowe),

- nakłady na zabytkowe nieruchomości (ulga na zabytki).

Podatnik opodatkowany różnymi stawkami ryczałtu, dokonujący odliczeń od przychodów, odliczeń tych dokonuje od każdego rodzaju przychodu w takim stosunku, w jakim w roku podatkowym pozostają poszczególne przychody opodatkowane różnymi stawkami w ogólnej kwocie przychodów.

Po obliczeniu ryczałtu od przychodów ewidencjonowanych według poszczególnych stawek procentowych i otrzymaniu łącznej kwoty ryczałtu w części L formularza, w następnej części M możemy dokonać odliczeń od podatku.

Kwotę obliczonego podatku możemy obniżyć stosując odliczenia takie jak:

- ulga na wyszkolenie uczniów (odliczenie przysługujące na zasadzie praw nabytych),

- ulga abolicyjna,

- składki na ubezpieczenia społeczne (składki ZUS) opłacone przez osobę prowadzącą gospodarstwo domowe w oparciu o umowę aktywizacyjną (ulga na zasadzie praw nabytych).

Ryczałtowcy mogą też wspierać organizacje pożytku publicznego przekazując im 1,5% swojego podatku. W części S formularza PIT-28 wpisują KRS organizacji, wnioskowaną kwotę i informacje uzupełniające (m.in. cel szczegółowy).

Jaki jest termin, miejsce i sposób złożenia zeznania PIT 28 za 2025 rok?

Termin - do kiedy PIT 28 za 2025 rok?

Deklarację PIT-28 za 2025 rok składa się w terminie od 15 lutego do 30 kwietnia 2026 roku.

Jeżeli w trakcie roku podatkowego przedsiębiorca uzyskał takie rodzaje przychodów, które pozbawiły go prawa do ryczałtu, składa PIT-28 - za okres, w którym prawidłowo prowadził działalność na ryczałcie, a za pozostały okres PIT-36.

Miejsce - gdzie złożyć PIT 28 za 2025 rok?

PIT-28 za 2025 rok składa się do urzędu skarbowego właściwego według miejsca zamieszkania podatnika będącego osobą fizyczną w dniu złożenia deklaracji podatkowej.

Jaki jest sposób złożenia PIT 28 za 2025 rok?

Formularz PIT-28PIT lub PIT-28S możemy wypełnić odręcznie i w wersji papierowej dostarczyć bezpośrednio do urzędu bądź wysłać pocztą. O wiele łatwiej i szybciej można złożyć PIT-28 elektronicznie. Dobry program do PIT pomoże nam bezbłędnie wypełnić formularz, wykonać wszystkie obliczenia, optymalnie skorzystać z wszystkich przysługujących nam odliczeń.

Urząd skarbowy po otrzymaniu naszego zeznania potwierdzi to Urzędowym Poświadczeniem Odbioru (UPO w formie elektronicznej).